こんにちは!

個人投資家のsoiyaです!

これまで、株式投資を始めるにあたり必要な考え方等を【株式投資の始め方】で、オススメの本を【投資家の必読書】のページで紹介してきました。

さて、今回は、IPO(新規上場株式)についてお話ししたいと思います。2019年12月は特にIPOが多く個人投資家の売買が活発化しそうです。

※IPOは値動きが激しいため、大きな値上がり益を狙える一方で多額の損失を出しかねません。売買にあたってはリスクがあることを十分理解したうえで行ってください。

また、ここでは個別銘柄も挙げていますが、売買を推奨するものではありません(投資運用業及び投資助言代理業等は有しておりません)。自己判断、自己責任でお願いします。

IPO(新規上場株式)とは一種の増資!

IPOとは文字通り「新規で上場する株式」のことを言います。

株式会社が、株式を通じて資金調達をしたい時は、新規に発行する株式を誰かに買ってもらう必要があります。

※わたしたちが普段、株式を売買するだけでは、所有者がコロコロ変わるだけで、売買のたびに株式会社に資金が入るわけではありません。

IPOでは、第三者割当増資や資本提携と同じように、新規に発行する株式をマーケット放出して買ってもらいます。

これは、後述の新規発行株式に該当します。

会社は新規に発行した株式が買われることで資金調達ができるのです。

つまり、IPOは一種の増資という視点でみるのがわかりやすいかと思います。

ちなみに、上場前からの株主(経営側やベンチャーキャピタル等) が売り出す分(後述の引受による売出分)は既存株主に資金が入ります。

せっかくの資金調達の機会に、こちらばかりに資金がいくと上場する側もおいしくないのでこういったことも見極めたいですね^^

IPOはなぜ売買が盛り上がる?

IPOはなぜ売買が盛り上がるのでしょうか。

色々とあるのでしょうが、深く考えても仕方がないので、単純に「新鮮だから」というぐらいに考えるのが良いかと思います。

財務基盤や指標面からの分析したうえで売買するファンダ派の方はファンダ以上に買われたり売られたりといったことが理解しにくいでしょうし、チャートの動きやシグナル等から今後を予測するテクニカル派の方はこれまでのチャートもシグナルもないのにどう見たら良いのか等も理解しがたいでしょう。

しかし、深く考えても時間の無駄です。

なぜなら、新鮮だからです。(便利です)

さて、IPOは、普段使わない単語が出てきます。

知っていたからといって値動きを読めるようになるわけではありませんが、自分なりの売買基準の裏付けにどこかで役立つかもしれませんので、まずは、このことについて理解しておきましょう!

主幹事証券会社とは?

IPOが行われるにあたり、主幹事証券会社や副幹事証券会社等といった言葉が出てきます。

たとえば、A株式会社がIPOしたい場合、Aは色々な資料を作成・提出しなければなりません。

上場するには審査があるため、事業内容はどうか、経営基盤はどうか、今後の見通しはどうか等もまとめなければなりません。

また、主幹事証券会社とA株式会社が相談しあって、誰の株式をどれだけ売り出すかということも決めたうえで、市場の投資家たちがその株式を買ってくれるよう調整しています。

このように、主幹事証券会社はお世話係といったところです。

また、上場後も引き続き、お世話をすることが多いようです。

IPO株価の決まり方

わたしたちが普段、売買している企業は昨日までの株価があります。

株価はその時その時の需給(買いたい人と売りたい人のバランス)が決めるものです。

会社や背景が何も変化がないのに、昨日1000円だった株価が、今日いきなり1200円から始まることはありませんよね?(稀に、追証売りやぶん投げ等の需給面からそういった事はありますが置いておいてください笑)

基本的に前日からの続きなので、前日株価付近で始まるはずです。

しかし、IPOについては、前日の株価すらありません。

何を参考にすればよいのでしょうか?

ブックビルディング方式が主流!

IPOでは、第三者割当増資や資本提携と同じように、新規発行株式や上場前からの株主(経営側やベンチャーキャピタル等)が持つ株式をマーケットに放出します。

しかし、上記のように前日までの株価もなければ、誰かが定価を決めてくれるわけでもありません。

どれぐらいなら投資家達が買ってくれるかが分かりません。

そこで、現在 、多くのIPOでは「ブックビルディング方式」という形がとられており、次のような流れで、新規に売り出す価格を決めていきます。

仮条件の決定

まずは、仮条件というのを決めます。

主幹事証券会社は、豊富な専門知識やこれまでのノウハウ等があります。

同じような企業の株式ならどれぐらいの株価が妥当なのか。

同じような株式発行数があり、どれだけ市場に流通させれば妥当なのか。今後の業績予想を考えるとどれぐらいが妥当か。

といった事を色々と勘案したうえで、これぐらいなら妥当かな?という範囲で仮条件を決めます。

例えば、「仮条件1000~1200円」といった形です。

ブックビルディング方式による公募価格の決定

仮条件が決まったところで本当にその価格で買ってくれるかどうかはわかりません。

投資家の知らないところで「1000~1200円が妥当です!」と言われても、実際には、株式市場の需給が決めることなので、上場前に一度聞いてみるわけです。

「仮条件を決めましたが、投資家のみなさん、どうでしょうか?」

「この仮条件の範囲で、いくらで何株買ってくれますか?」

わかりやすく言うと、アンケートです。

このブックビルディングというアンケートにより決まった価格が公募価格として決定するわけですね。

公募価格と初値

上記の例で、公募価格が1200円に決まったとしましょう。

ブックビルディングは実需を計るためのアンケートなので、このアンケートに参加した人の中から公募価格による割当が行われます。

欲しい人が多い時には、抽選が行われます。

当選すれば、1200円でA株式会社の株式を購入することができます。

ここでは100株当選したとしましょう。

当選者は1200円×100株=12万円で株式を購入します。

この公募価格で調達した資金が、会社や既存株主に入るわけですね。

さて、この当選した100株については、IPO当日から売れるようになります。そして誰もが買うことができます。

この後に初めてつく価格が「初値」です。

初値が決まるまで、さまざまな人が、いろいろなところで動いているので、まさに壮絶なドラマといえます。

さて、ここまで「IPOとはなにか」「どのように価格が決まるのか」を説明してきましたが、実際にIPO銘柄を調べるにはどのあたりに注目すべきでしょうか。

株式売出届出目論見書を確認しよう!

みなさんはIPOに限らず、何を見て・読んで、調べるでしょうか。

IPO銘柄は、まだ四季報にすら掲載がありません。

そんななか事業概要や直近の決算、財務、成長可能性等はどう調べれば良いのでしょうか?

ここで絶対に読んでおきたいのが株式売出届出目論見書(目論見書:もくろみしょ)です。

目論見書でファンダを確認

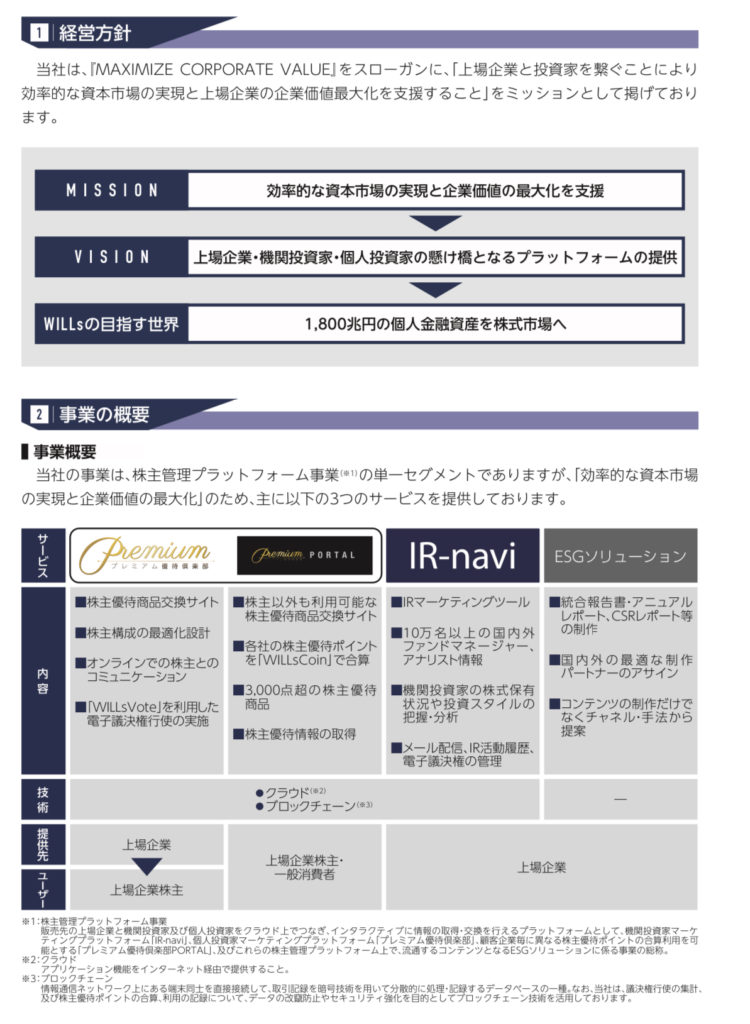

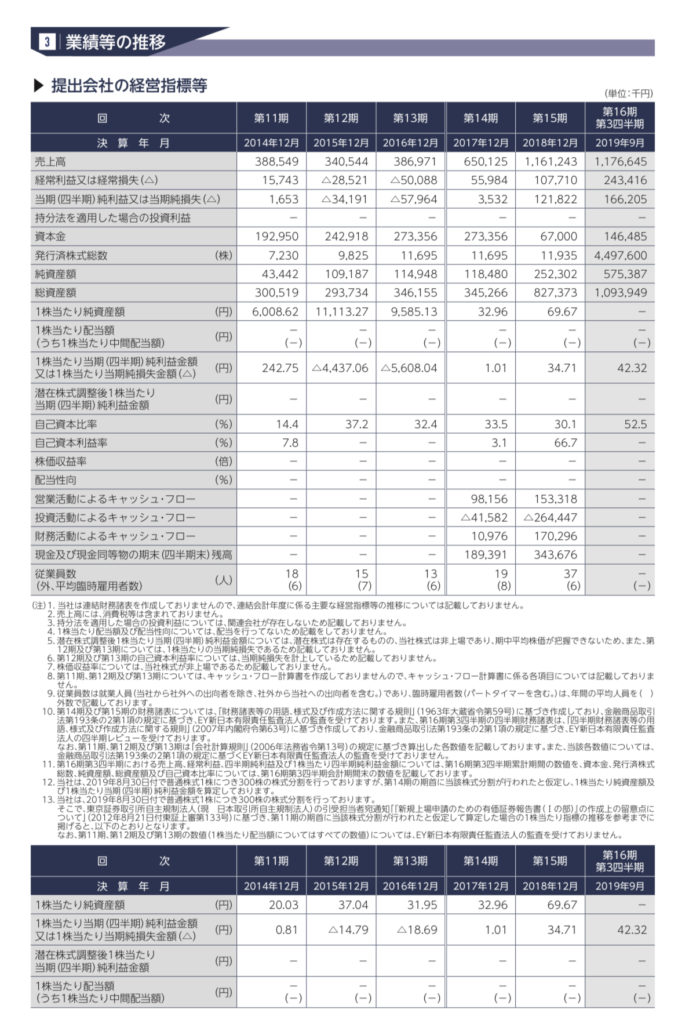

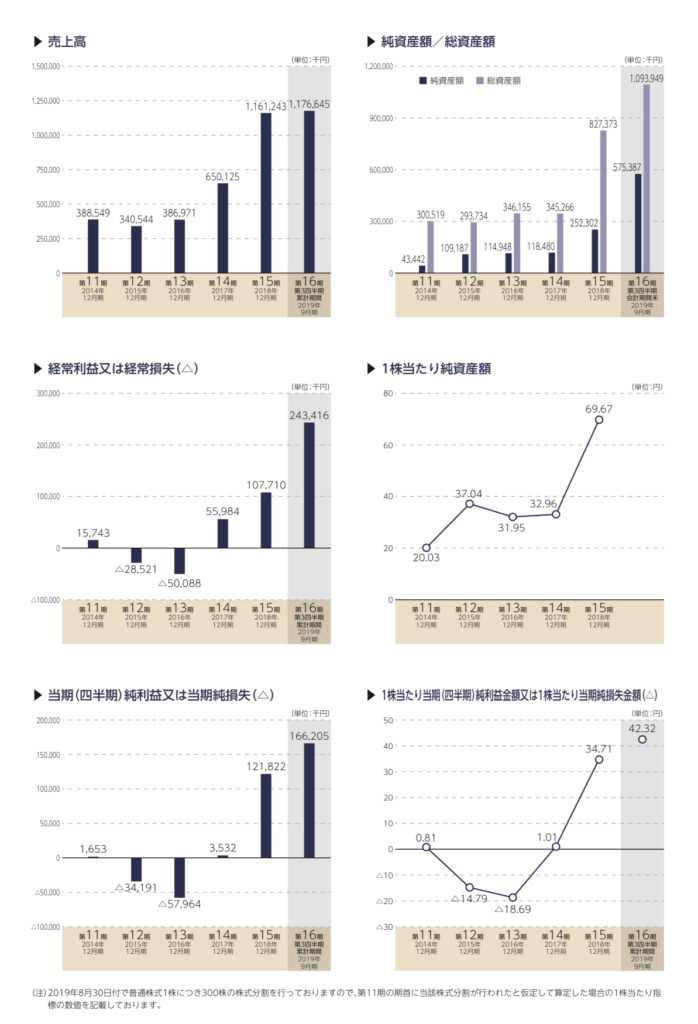

実際に2019.12.17に上場する株式会社ウィルズの目論見書を見てみましょう。

経営方針や事業概要、業績等の推移は絶対に見ておくべきですよね^^

併せて、ホームページで最近のトピックスや社長からのメッセージ等も確認しておきたいです。

ファンダメンタルは、会社の基礎となる部分であり、株価が上がろうが下がろうが会社の本質として変わらない部分です。これに業績等を踏まえた財務基盤等も含めて判断します。

何をやっている会社なのか、どのような会社なのか、どのような業績なのかしっかりと理解しておきましょう。

これはIPOに限らず、全ての会社で確認しておきたいところです。

目論見書で需給面を読む

さて、次に需給面を見てみましょう。

どんなにファンダメンタルが優れた会社でも、その株式を買いたい人が少なければ売りに押されて株価は下がります。

また、買いたい人がどんなに多くても、流通する株式がそれを上回る程に多ければ、株価は上がりません。

需要と供給のバランスです。

これもIPOに限らず言える事ですが、基本的に、株式の流通量が少ないと、株価は跳ねやすいと考えて良いでしょう(当然、上にも下にも)。

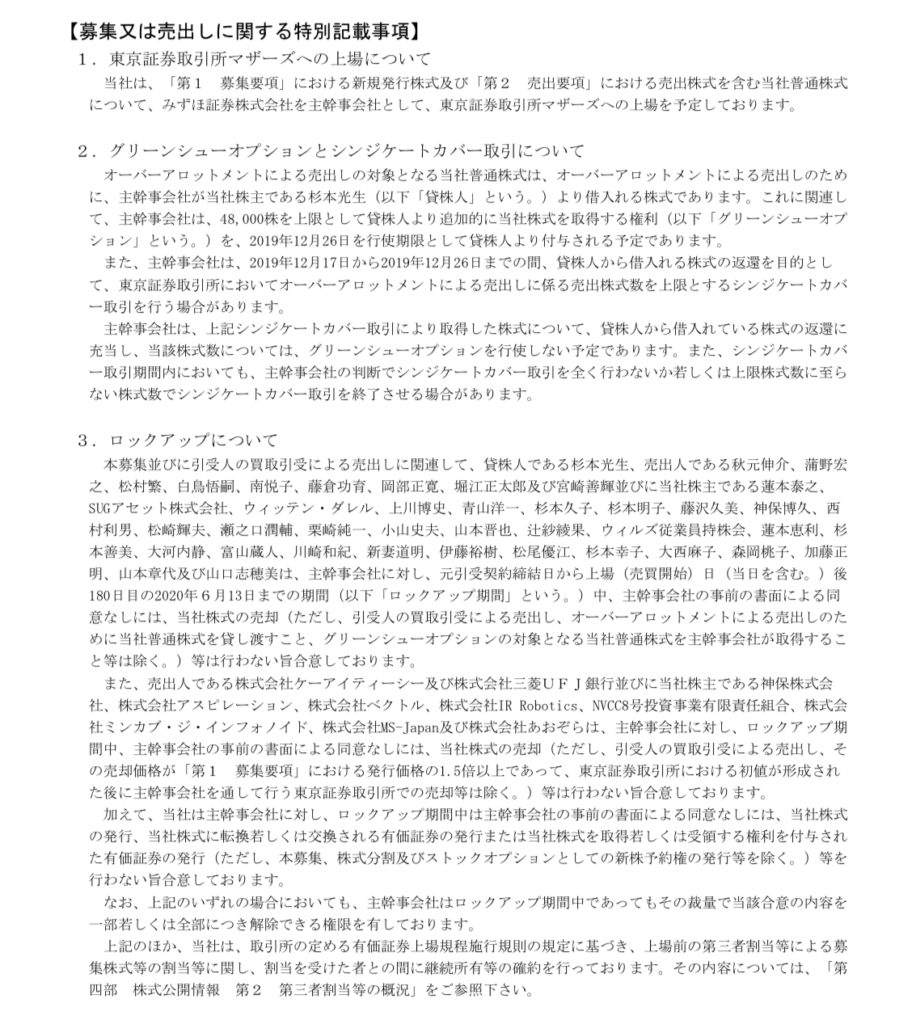

大株主とロックアップ

さて、目論見書を見ると、株式会社ウィルズは約450万株を発行済ですが、そのうち、約32%を社長が持つなど大株主10位までで67%程を持っていることが分かります。

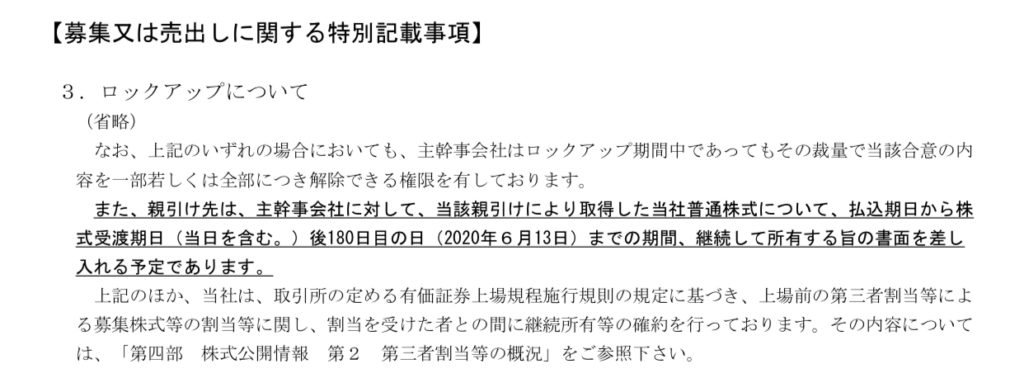

また、彼らはロックアップと呼ばれる制度により、上場後も一定条件が揃わないと売る事ができません。

ロックアップとは、発行株式のうち多くを持つ大株主が上場後に一気に売り抜ける事で需給バランスを崩す事がないよう、上場前株主に対して売る場合に一定条件を付することです。

ちなみに株式会社ウィルズでは上場から180日間売ってはいけないという内容となっています。

(一部の株主については公募価格の1.5倍以上となれば売ってもいいとの記載もありますね。)

大株主から引いた分はおよそ1/3となりますが、大株主以外にもロックアップがかかっているので、既存の株主を通して流通する株式数はほとんど勘案しなくても良さそうです。

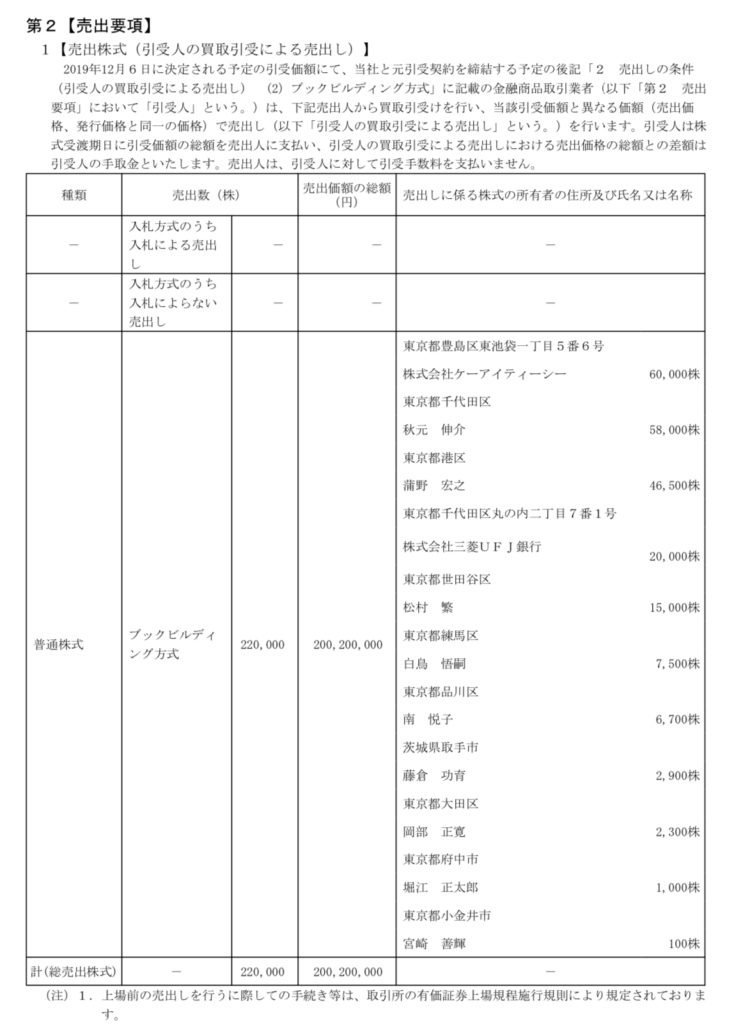

引受人の買取引受による売出し

ロックアップがかかっている株主に対して、もともと持っている株主のなかにもすぐに売りたい人もいます。

自分たちが持っている分をマーケットに放出して、資金を得たい人たちです。

会社によっては、ベンチャーキャピタルやエンジェル投資家が引き受けることもあります。

株式会社ウィルズでは、既存の株主が売りだす分は22万株です。

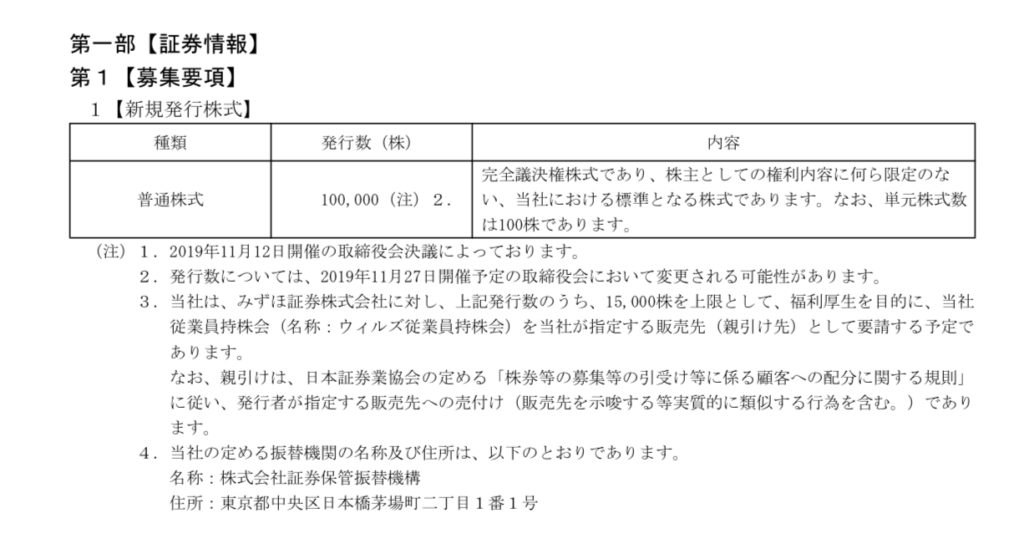

新規発行株式の売り出し

次に、新規で発行する株式数です。

上場する会社としては、この分が、新規で資金調達できる分になります。

株式会社ウィルズでは、100,000株発行するようです。

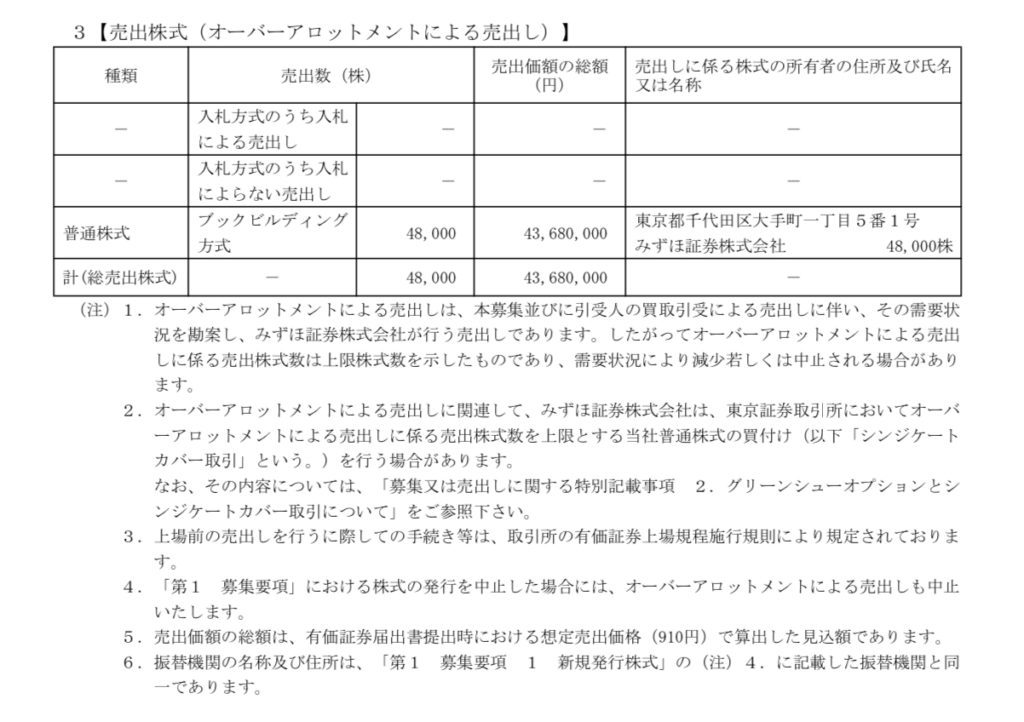

オーバーアロットメントによる売り出し

新規発行や引受による売出数が、実際の需要と供給のバランスに合わない場合(欲しい人が多すぎる場合)、オーバーアロットメントと言われる分で追加の売り出しが行われます。

(というより、IPOは基本的に需要が大きいので必ずと言っていいほど行われます。)

株式会社ウィルズでは、この分が48,000株となっています。

このオーバーアロットメントの分は、需要バランスを調整する為に設けられている余裕シロですが、実際にこの余裕シロが使われないような需給となるIPOは、需給的にやばいので笑、オーバーアロットメントによる調整はあるものとして考えて良いと思います。

つまり、新規で供給面となるのは220,000+100,000+48,000=368,000株、約37万株ということになりますね。

ファンダメンタル×需給から判断してみよう!

上記のように、ファンダメンタルは、着実に成長していきそうな事業内容で、十分な伸びしろがあると思います。

これに対して37万株の売り出しがあります。

これは多いのでしょうか。少ないのでしょうか。上がるのでしょうか。下がるのでしょうか。

もちろん、上がる下がるを確実な事は言えませんが(それはマーケットが決めることです)、約37万株というのは他のIPOに比べて少ないです。

※他のIPO銘柄についても目論見書を読んで計算してみましょう!

また、公募価格は960円と低いので、この点からも多くの参加者が見込めそうです(例えば、5000円だと50万円の余裕が必要です)。

とりあえず2日は値がつかないかも?

と考えていますが、どうなるかは分かりません。

明日以降、どのように動くかがとても楽しみです。

とりあえず、どんな銘柄であろうと、IPOを触る前に目論見書は読みましょう!と言うことだけ理解してもらえたらと思います。

また、ぼくもよく見るサイトも載せておきます。こちらで概略を見てから目論見書を読むとスピードアップできます。

こうして色々と自分なりの予測を立てた上で売買しましょう!

適当に・雰囲気で・なんとなく、というのが一番ダメです!

その取引により、利益が出ようと損失になろうと、後に何も残りません。

分析して、判断して、検証して、次の分析に活かすということを繰り返していきましょう。

ということで、今回はここまでです。

銘柄調査については、こちらの記事も是非読んでみてください。

↑お金の生存戦略「THEO」について↑

株式市場では、初心者もプロも一つの戦場で売買しています。

個人投資家と言えど、プロが知っているような知識や情報は当然のように知っておかなければ負けるべくして負けてしまいます。

AIが自動で資産運用してくれるサービスもありますので、リスクヘッジの一つとして活用することをオススメしておきます。

債券や現物資産も組み合わせて運用するため株式市場全体が荒れるような場面で守備力を発揮し、資産運用に一躍買ってくれますよ(実体験です)。

この話が参考になった!という方はうちのハリネズミをクリックお願いします(ブログのランキングに反映されるみたいです笑)

にほんブログ村

また、家族や友人、投資仲間などなど拡散いただき、広く読んでいただけると幸いです(^^)

コメント

こんにちは。

とても詳細に説明されており、勉強になりました。

IPO当選したことはありませんが、IPOいえど、全ての株が上がるわけではないので、リスクをきちんと知ったうえで、やっていかないといけないですね。